Drawdowns of holiday cottage loans continued in the first half of 2024 at last year’s pace

29.7.2024 10:00:00 EEST | Suomen Pankki | Press release

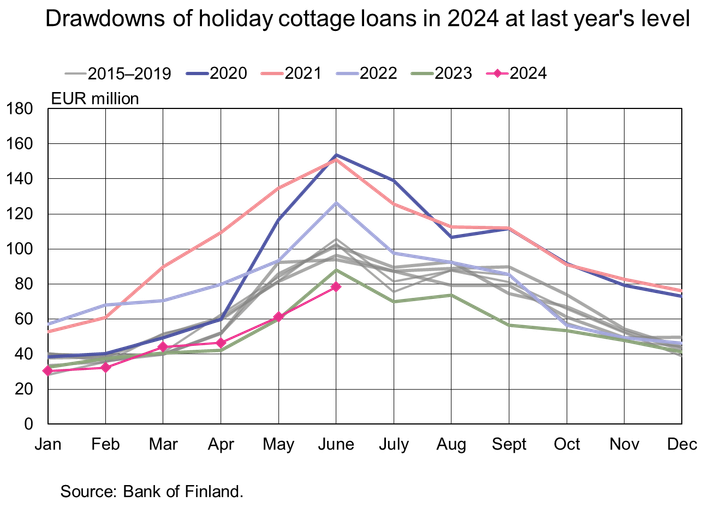

In June 2024, Finnish households drew down new housing loans for the purchase of holiday homes (holiday cottage loans) in the value of EUR 78 million, which is 11% less than a year earlier in June. However, the amount drawn down in January–June 2024 was almost the same as in the comparable period in 2023. The demand for holiday cottage loans usually peaks in May–September, and June is typically the month with the largest drawdowns. During the pandemic in 2020 and 2021, an unusually high volume of holiday cottage loans was drawn down.

The average interest rate on new drawdowns of holiday cottage loans declined slightly from May, to stand at 4.49% in June. Similarly to housing loans, the majority of holiday cottage loans is linked to Euribor rates. In June 2024, 95% of new drawdowns of holiday cottage loans were linked to Euribor rates.

The most common reference rate, also for holiday cottage loans, is the 12-month Euribor. However, following the rise in interest rates, shorter Euribor rates are now being used increasingly as a reference rate for holiday cottage loans, similarly to housing loans. In June 2024, 62% of new Euribor-linked holiday cottage loans were linked to the 1-year Euribor, 8% to the 6-month Euribor and 29% to the 3-month Euribor. During the times of the lowest interest rates in recent years, the 1-year Euribor has typically accounted for 80–90% of the reference rates of holiday cottage loans.

Due to the reduced drawdown volumes, the year-on-year contraction of the stock of holiday cottage loans has continued already for over a year. In June 2024, the stock of households’ holiday cottage loans contracted by 2.5% in year-on-year terms, as opposed to 1.4% last year’s June. At the end of June 2024, the stock of holiday cottage loans stood at EUR 4.4 billion. The average interest on the stock of holiday cottage loans decreased slightly from May to stand at 4.34% in June. 95% of the stock of holiday cottage loans was linked to Euribor rates.

Loans

In June 2024, Finnish households drew down EUR 1.1 billion of new housing loans, which is EUR 220 million less than in the same period a year earlier. Buy-to-let mortgages accounted for EUR 100 million of the new housing loan drawdowns. The average interest rate on new housing loans decreased from May to stand at 4.31% in June. At the end of June 2024, the housing loan stock totalled EUR 106.0 billion, and its year-on-year growth rate was −0.9%. Buy-to-let mortgages accounted for EUR 8.7 billion of the housing loan stock. At the end of June, the household loan stock included EUR 17.9 billion of consumer credit and EUR 17.5 billion of other loans.

Drawdowns of new loans[1] by Finnish non-financial corporations in June totalled EUR 3.2 billion, including EUR 780 million of loans to housing corporations. The average interest rate on new corporate-loan drawdowns declined from May to 5.24%. At the end of June, the stock of loans granted to Finnish non-financial corporations was EUR 108.1 billion, whereof loans to housing corporations accounted for EUR 44.6 billion.

Deposits

At the end of June 2024, Finnish households’ aggregate deposit stock totalled EUR 110.8 billion, with an average interest rate of 1.34%. Overnight deposits accounted for EUR 68.1 billion and deposits with agreed maturity for EUR 14.0 billion of the total deposit stock. In June, Finnish households made new deposit agreements with an agreed maturity in the amount of EUR 1.2 billion, at an average interest rate of 3.56%.

For further information, please contact:

Pauli Korhonen, tel. +358 9 183 2280, email: pauli.korhonen(at)bof.fi

The next news release on money and banking statistics will be published at 10:00 on 29 August 2024.

Related statistical data and graphs are also available on the Bank of Finland website: https://www.suomenpankki.fi/en/statistics2/.

[1] Excl. overdrafts and credit card credit.

Keywords

Links

Bank of Finland

The Bank of Finland is the national monetary authority and central bank of Finland. At the same time, it is also a part of the Eurosystem, which is responsible for monetary policy and other central bank tasks in the euro area and administers use of the world’s second largest currency – the euro.

Subscribe to releases from Suomen Pankki

Subscribe to all the latest releases from Suomen Pankki by registering your e-mail address below. You can unsubscribe at any time.

Latest releases from Suomen Pankki

Eurosystemets penningpolitiska beslut5.2.2026 15:23:03 EET | Pressmeddelande

ECB-rådet beslutar om penningpolitiken i euroområdet. ECB-rådet beslutade idag att hålla de tre styrräntorna oförändrade.

EKP:n rahapoliittisia päätöksiä5.2.2026 15:23:03 EET | Tiedote

EKP:n neuvosto päättää euroalueen rahapolitiikasta.8 EKP:n neuvosto päätti tänään pitää EKP:n kolme ohjauskorkoa ennallaan.

I december 2025 hade hushållen nästan lika mycket banklån som ett år tidigare30.1.2026 10:00:00 EET | Pressmeddelande

Beloppet av de finländska hushållens sammanlagda utestående banklån var nästan oförändrat från året innan och uppgick till 140,9 miljarder euro i december 2025. Det förekommer emellertid skillnader i utvecklingen av utbetalningarna av lån för olika ändamål.

Kotitalouksilla oli joulukuussa 2025 pankkilainaa lähes saman verran kuin vuosi sitten30.1.2026 10:00:00 EET | Tiedote

Suomalaisten kotitalouksien yhteenlaskettu pankkilainakanta pysyi lähes muuttumattomana vuodentakaisesta; se oli 140,9 mrd. euroa joulukuussa 2025. Eri käyttötarkoituksiin otettujen lainamäärien kehityksessä on kuitenkin eroja.

Household bank loans almost unchanged year-on-year in December 202530.1.2026 10:00:00 EET | Press release

Finnish households’ aggregate stock of bank loans remained almost unchanged from a year earlier, at EUR 140.9 billion in December 2025. However, developments in loan volumes by different purposes vary.

In our pressroom you can read all our latest releases, find our press contacts, images, documents and other relevant information about us.

Visit our pressroom